10. Opodatkowanie fundacji rodzinnej

Zwolnienia Podatkowe dla Fundacji Rodzinnej

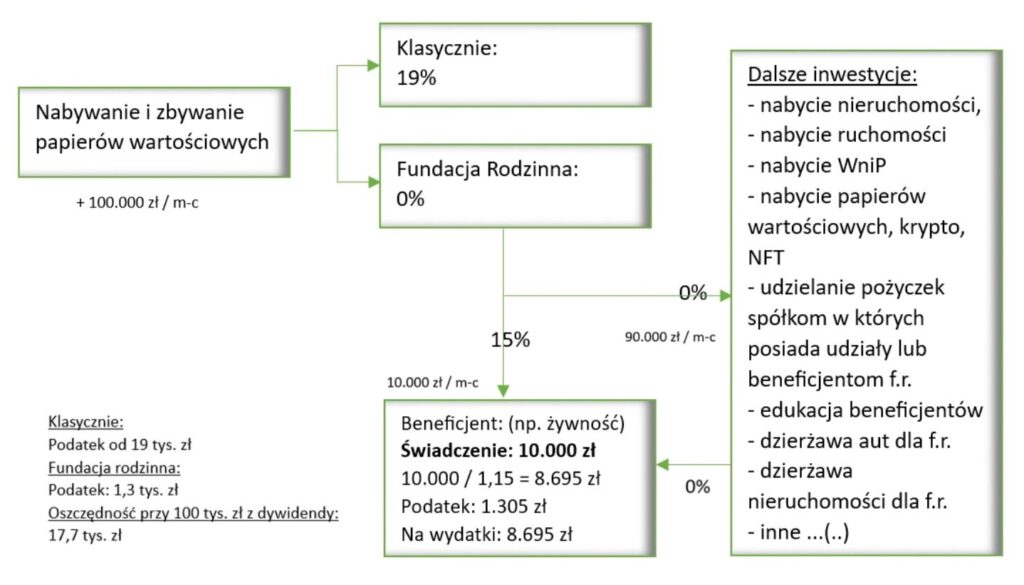

- Zwolnienia od podatku dochodowego dla niektórych dochodów: Dochody osiągnięte przez fundację rodzinną z tytułu odpłatnego zbycia udziałów krajowej lub zagranicznej spółki zależnej na rzecz podmiotu niepowiązanego są zwolnione z podatku dochodowego pod warunkiem złożenia odpowiedniego oświadczenia urzędowi skarbowemu.

- Zwolnienia przy rozwiązaniu fundacji: Dochody uzyskane z rozwiązania fundacji rodzinnej są zwolnione, o ile wartość podatkowa mienia wniesionego przez fundatora nie została wcześniej zaliczona do kosztów uzyskania przychodów.

Pozostałe Stawki dla Fundacji Rodzinnej

- Stawka 25%: W zakresie, w jakim fundacja rodzinna prowadzi działalność gospodarczą wykraczającą poza zakres określony w ustawie, stawka podatku wynosi 25% podstawy opodatkowania.

- Stawka 15% dla ukrytych zysków: Podatek od ukrytych zysków, które obejmują różne formy nieodpłatnych lub częściowo odpłatnych świadczeń oraz inne specyficzne rodzaje przychodów, wynosi 15% podstawy opodatkowania.

Ograniczenia i Warunki

- Utrata prawa do zwolnienia: Fundacja rodzinna w organizacji traci prawo do zwolnienia podmiotowego, w przypadku gdy nie została zgłoszona do rejestru fundacji rodzinnych w terminie sześciu miesięcy od dnia jej powstania albo postanowienie sądu rejestrowego odmawiające jej zarejestrowania stało się prawomocne. Przy czym utrata prawa do zwolnienia następuje od dnia powstania fundacji rodzinnej w organizacji, a zatem ze skutkiem wstecznym.

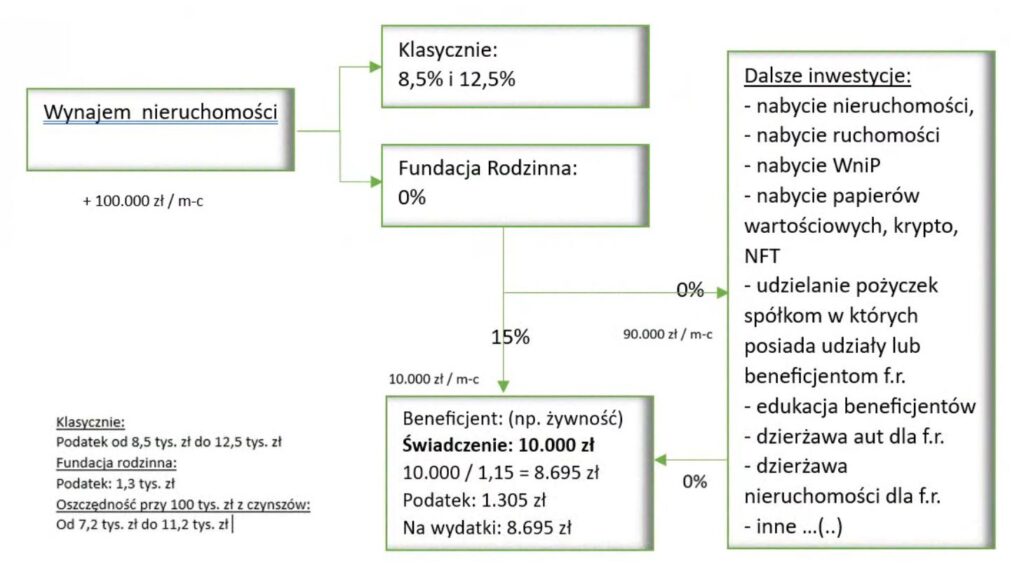

- Podatek od najmu: W odniesieniu do osiąganych przez fundację rodzinną przychodów z najmu, dzierżawy lub innej umowy o podobnym charakterze, której przedmiotem jest przedsiębiorstwo, zorganizowana część przedsiębiorstwa lub składniki majątku służące prowadzeniu działalności przez beneficjenta, fundatora lub podmiot powiązany w rozumieniu art. 11a ust. 1 pkt 4 ustawy o CIT z fundacją rodzinną, beneficjentem lub fundatorem, przy czym wielkość udziałów i praw, o których mowa w art. 11a ust. 2 pkt 1 ustawy o CIT, wynosi co najmniej 5%.

- Podatek od działalności wykraczającej poza zakres ustawy: W zakresie, w jakim fundacja rodzinna prowadzi działalność gospodarczą wykraczającą poza zakres określony w art. 5 ustawy o fundacji rodzinnej, podstawa opodatkowania stanowi dochód, czyli przychód pomniejszony o koszty uzyskania przychodów. Przy czym stawka CIT zawsze wyniesie 19%, ponieważ przepisu o stawce podatku CIT 9% nie stosuje się do fundacji rodzinnych.

Zwolnienie podatkowe:

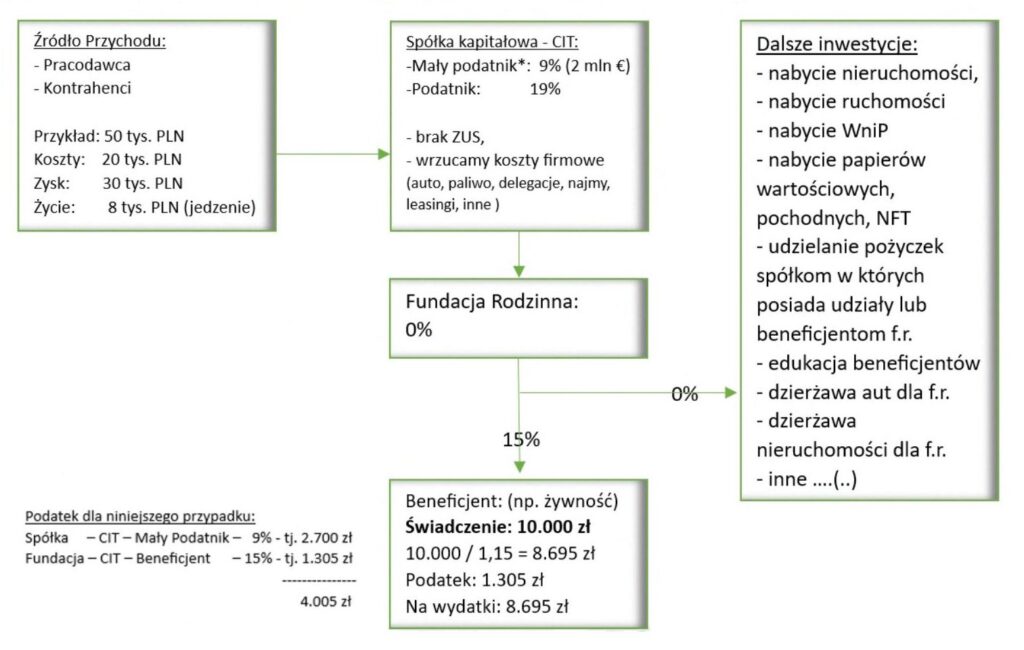

Zwalnia się od podatku CIT fundację rodzinną – przy czym zwolnienie to ma zastosowanie do działalności gospodarczej fundacji rodzinnej niewykraczającej poza zakres określony w art. 5 ustawy o fundacji rodzinnej, to jest tylko w zakresie:

- zbywania mienia, o ile mienie to nie zostało nabyte wyłącznie w celu dalszego zbycia; najmu, dzierżawy lub udostępniania mienia do korzystania na innej podstawie (zobacz interpretacje):

- dzierżawa nieruchomości

- dzierżawa ruchomości

- dzierżawa WNiP

- dzierżawa własności intelektualnej

- dzierżawa licencji

- przystępowania do spółek handlowych, funduszy inwestycyjnych, spółdzielni oraz podmiotów o podobnym charakterze, mających swoją siedzibę w kraju albo za granicą, a także uczestnictwa w tych spółkach, funduszach, spółdzielniach oraz podmiotach - w tym w charakterze akcjonariusza lub udziałowca;

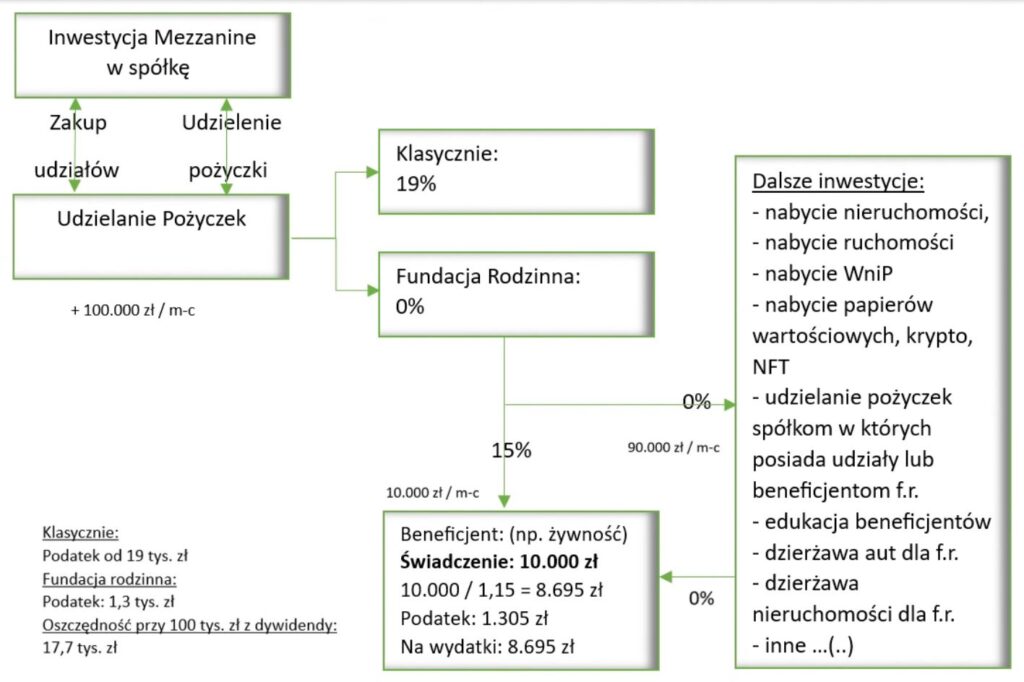

- udzielania pożyczek:

- spółkom kapitałowym, w których fundacja rodzinna posiada udziały albo akcje;

- spółkom osobowym, w których fundacja rodzinna uczestniczy jako wspólnik;

- beneficjentom;

- inwestycje Mezzanine

- zakup udziałów / akcji + udzielenie pożyczki

- zobacz naszą platformę mezzanine-crow.com

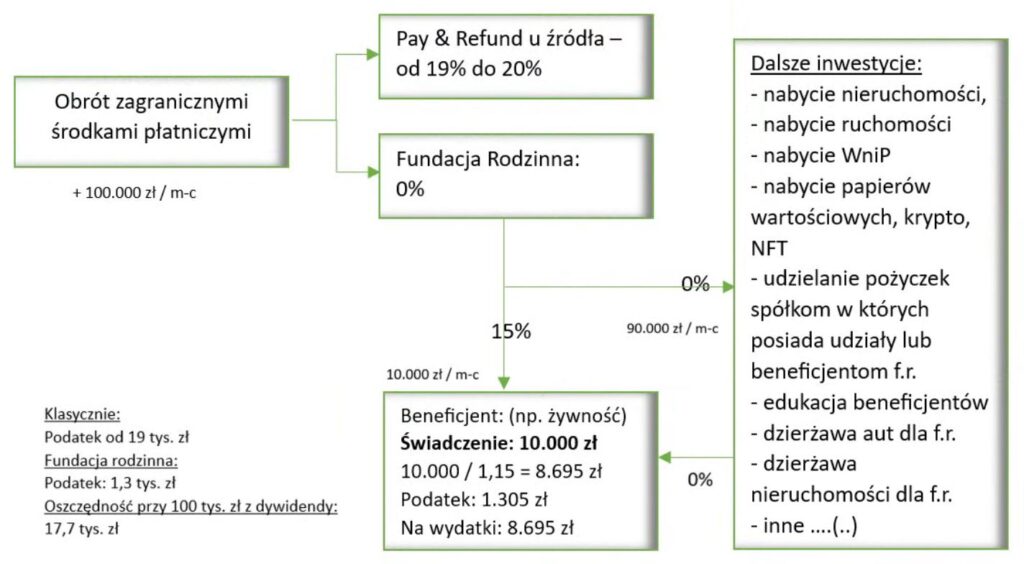

- obrotu zagranicznymi środkami płatniczymi należącymi do fundacji rodzinnej w celu dokonywania płatności związanych z działalnością fundacji rodzinnej;

- produkcji przetworzonych w sposób inny niż przemysłowy produktów roślinnych i zwierzęcych, z wyjątkiem przetworzonych produktów roślinnych i zwierzęcych uzyskanych w ramach prowadzonych działów specjalnych produkcji rolnej oraz produktów opodatkowanych podatkiem akcyzowym, o ile ilość produktów roślinnych lub zwierzęcych pochodzących z własnej uprawy, hodowli lub chowu, użytych do produkcji danego produktu stanowi co najmniej 50% tego produktu (działalność tę fundacja rodzinna może wykonywać wyłącznie w związku z prowadzonym gospodarstwem rolnym);

- gospodarki leśnej (działalność tę fundacja rodzinna może wykonywać wyłącznie w związku z prowadzonym gospodarstwem rolnym);

W stawce 0,035%:

- W przypadku podatku od przychodów z budynków, to jest od przychodu ze środka trwałego będącego budynkiem, który:

- stanowi własność albo współwłasność podatnika;

- został oddany w całości albo w części do używania na podstawie umowy najmu, dzierżawy lub innej umowy o podobnym charakterze;

- jest położony na terytorium Rzeczypospolitej Polskiej;

W stawce ryczałtowej 15%:

- W przypadku podatku dochodowego od przekazanego lub postawionego do dyspozycji przez fundację rodzinną bezpośrednio lub pośrednio – podstawę opodatkowania stanowi przychód odpowiadający wartości świadczenia lub mienia.

- Świadczenia, o którym mowa w art. 2 ust. 2 ustawy o fundacji rodzinnej, mienia w związku z rozwiązaniem fundacji rodzinnej, świadczenia w postaci ukrytych zysków.

W stawce 19% dla najmu:

- W odniesieniu do osiąganych przez fundację rodzinną przychodów z najmu, dzierżawy lub innej umowy o podobnym charakterze, której przedmiotem jest przedsiębiorstwo, zorganizowana część przedsiębiorstwa lub składniki majątku służące prowadzeniu działalności przez beneficjenta, fundatora lub podmiot powiązany w rozumieniu art. 11a ust. 1 pkt 4 ustawy o CIT z fundacją rodzinną, beneficjentem lub fundatorem, przy czym wielkość udziałów i praw, o których mowa w art. 11a ust. 2 pkt 1 ustawy o CIT, wynosi co najmniej 5%.

- W sytuacji powyższej, fundacja rodzinna nie korzysta ze zwolnienia podmiotowego, a zatem rozlicza podatek na zasadach ogólnych, a podstawę opodatkowania stanowi dochód, czyli przychód pomniejszony o koszty uzyskania przychodów. Przy czym stawka CIT zawsze wyniesie 19%, ponieważ przepisu o stawce podatku CIT 9% nie stosuje się do fundacji rodzinnych.

W stawce 19% przy utracie prawa do zwolnienia:

- Fundacja rodzinna w organizacji traci prawo do zwolnienia podmiotowego, w przypadku gdy nie została zgłoszona do rejestru fundacji rodzinnych w terminie sześciu miesięcy od dnia jej powstania albo postanowienie sądu rejestrowego odmawiające jej zarejestrowania stało się prawomocne. Przy czym utrata prawa do zwolnienia następuje od dnia powstania fundacji rodzinnej w organizacji, a zatem ze skutkiem wstecznym.

- W przypadku powyższym fundacja rodzinna w organizacji jest obowiązana do:

- złożenia zeznania albo takich zeznań obejmujących okres od początku jej powstania

- zapłaty podatku wraz z odsetkami za zwłokę, przy czym odsetki nalicza się od następnego dnia po upływie terminu do złożenia zeznania do dnia zapłaty podatku włącznie.

- W sytuacji powyższej, fundacja rodzinna w organizacji nie korzysta ze zwolnienia podmiotowego, a zatem rozlicza podatek na zasadach ogólnych, a podstawę opodatkowania stanowi dochód, czyli przychód pomniejszony o koszty uzyskania przychodów. Przy czym stawka CIT zawsze wyniesie 19%, ponieważ przepisu o stawce podatku CIT 9% nie stosuje się do fundacji rodzinnych. A ilekroć w ustawie o CIT jest mowa o fundacji rodzinnej – oznacza to fundację rodzinną albo fundację rodzinną w organizacji w rozumieniu ustawy o fundacji rodzinnej.

W stawce podwyższonej 25%:

- W zakresie w jakim fundacja rodzinna prowadzi działalność gospodarczą wykraczającą poza zakres określony w art. 5 ustawy o fundacji rodzinnej.

- Podstawę opodatkowania stanowi dochód, czyli przychód pomniejszony o koszty uzyskania przychodów – jest ona zatem w przeciwieństwie do podatku ryczałtowego w stawce 15% ustalana na zasadach ogólnych. Jednakże, nie jest możliwe stosowanie zwolnień i odliczeń określonych w art. 17-18f ustawy o CIT.

- Należy nadto pamiętać, że pomimo powyższego opodatkowania wypłata przez fundację rodzinną świadczenia jej beneficjentowi realizowana z opodatkowanych już dochodów będzie także opodatkowana 15% stawką ryczałtową.